UU HPP akan langsung berlaku sejak diundangkan. Semua ketentuan dalam UU KUP, UU PPh, UU PPN, UU Cukai, UU Kebijakan Keuangan Negara, dan UU Cipta Kerja dinyatakan tetap berlaku sepanjang tidak bertentangan dengan UU HPP

Oleh Imam S Ahmad Bashori Al-Muhajir

Editor Moh Ardi Munichatus Sa’adah SPsi

Pemerintah bersama Dewan Perwakilan Rakyat (DPR), Kamis (7/10/2021), mengesahkan Undang-undang Harmonisasi Peraturan Perpajakan (UU HPP) dalam Rapat Paripurna DPR.

UU HPP mengubah dan menambah regulasi terkait perpajakan, yaitu:

- Mengubah UU Ketentuan Umum dan Tata Cara Perpajakan (UU KUP)

- Mengubah UU Pajak Penghasilan (UU PPh)

- Mengubah UU Pajak Pertambahan Nilai Barang dan Jasa dan Pajak Penjualan atas Barang Mewah (UU PPN)

- Mengatur program pengungkapan suka rela Wajib Pajak

- Mengatur pajak karbon

- Mengubah UU Cukai

Perubahan dan penambahan ketentuan regulasi di atas akan berdampak terhadap dan atau berkaitan pula dengan:

- UU Nomor 2 Tahun 2020 tentang Penetapan Peraturan Pemerintah Pengganti UU Nomor 1 Tahun 2020 tentang Kebijakan Keuangan Negara

- UU Nomor 11 Tahun 2020 tentang Cipta Kerja

- UU Nomor 11 Tahun 2016 tentang Pengampunan Pajak

Adapun tujuan pembentukan UU ini diklaim untuk:

- meningkatkan pertumbuhan ekonomi yang berkelanjutan dan mendukung percepatan pemulihan ekonomi

- mengoptimalkan penerimaan negara

- mewujudkan sistem perpajakan yang lebih berkeadilan dan berkepastian hukum

- mereformasi administrasi, konsolidasi perpajakan, perluasan basis perpajakan

- meningkatkan kepatuhan sukarela Wajib Pajak

Draft RUU HPP dari waktu ke waktu, sejak masih diberi judul RUU Perubahan Atas UU KUP hingga akhirnya berganti nama menjadi RUU HPP.

Draft RUU HPP yang dibawa ke rapat paripurna DPR dan kemudian disahkan menjadi UU dari Ketua Panja RUU HPP sekaligus Wakil Ketua Komisi XI DPR, Dolfie OFP. Jumat (8/10/2021).

“Ini (naskah) yang di paripurna kemarin”, kata Dolfie saat mengirimkan naskah dimaksud, Jumat.

Naskah ini memuat 228 halaman naskah, yaitu satu halaman sampul, 107 halaman naskah UU, dan 110 halaman penjelasan UU.

Belum ada penomoran dalam naskah ini sekalipun sudah disahkan di rapat paripurna DPR. Sebagaimana ketentuan peraturan perundangan, penomoran merupakan kewenangan Kementerian Hukum dan HAM yang sekaligus akan mengundangkannya.

UU HPP akan langsung berlaku sejak diundangkan. Semua ketentuan dalam UU KUP, UU PPh, UU PPN, UU Cukai, UU Kebijakan Keuangan Negara, dan UU Cipta Kerja dinyatakan tetap berlaku sepanjang tidak bertentangan dengan UU HPP.

Adapun khusus ketentuan Pasal 3 UU HPP yang mengatur tentang pajak penghasilan (PPh) dinyatakan mulai berlaku untuk Tahun Pajak 2022.

Sementara itu, ketentuan Pasal 4 UU HPP yang mengatur tentang pajak pertambahan nilai (PPN) dan Pasal 13 UU HPP yang mengatur tentang pajak karbon mulai berlaku pada 1 April 2022.

Lalu, ketentuan Pasal 5 Ayat (1) huruf b Perppu Nomor 1 Tahun 2020 dicabut dan dinyatakan tidak berlaku.

POIN-POIN PENTING UU HPP

Wakil Ketua Komisi XI DPR sekaligus Ketua Panitia Kerja (Panja) RUU HPP Dolfie OHP, Kamis (7/10/2021), dalam laporannya di rapat paripurna DPR menyebut, Fraksi Partai Keadilan Sejahtera (F-PKS) menjadi satu-satunya fraksi yang menolak pembahasan tingkat pertama RUU HPP dibawa ke rapat paripurna DPR untuk pengambilan keputusan tingkat kedua.

Sejumlah ketentuan dalam pembahasan masih tidak disetujui F-PKS, lanjut Dolfie, seperti soal pengungkapan sukarela harta wajib pajak dan kenaikan tarif pajak pertambahan nilai (PPN) dari 10 persen menjadi 12 persen.

Menaikkan batas PTKP

Sebaliknya, usulan F-PKS untuk menaikkan batas nominal penghasilan tidak kena pajak (PTKP) dari Rp 4,5 juta menjadi Rp 8 juta juga ditolak pemerintah. Adapun usulan F-PKS tentang penghasilan bruto tidak kena pajak (PBTKP) bagi UMKM senilai Rp 1 miliar setahun diakomodasi tetapi dengan batas nominal Rp 500 juta setahun.

Berikut ini naskah lengkap laporan Komisi XI DPR tentang hasil pembahasan RUU HPP yang dibacakan Dolfie di rapat paripurna DPR:

Terpisah, Menteri Keuangan Sri Mulyani Indrawati menggelar jumpa pers mengenai UU HPP ini pada Kamis (7/10/2020) petang.

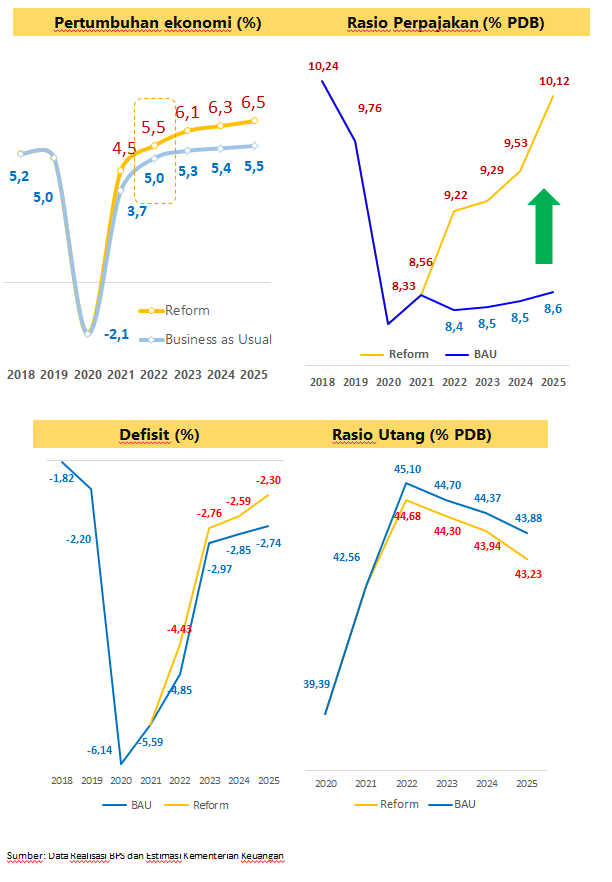

Tanpa ada upaya reformasi perpajakan, Sri Mulyani menyebutkan bahwa rasio perpajakan Indonesia akan stagnan di kisaran 8,4 persen hingga 8,6 persen pada kurun 2021-2025.

“Dengan reform dan implementasi UU HPP, tax ratio diperkirakan mencapai 9,22 PDB pada 2022 dan 10,12 persen PDB pada 2025,” kata dia.

Sri Mulyani pun berkeyakinan langkah ini akan turut menopang pertumbuhan ekonomi yang berkelanjutan, sekaligus mendukung konsolidasi fiskal pada 2023 dengan defisit APBN akan kembali “normal” di kisaran 2,3 persen pada 2025.

Sejumlah rincian poin penting dari UU HPP diungkap dalam konferensi pers tersebut. Berikut ini di antara poin penting UU HPP:

Masa berlaku

Masa pemberlakuan UU HPP adalah sejak diundangkan. Namun, ada sejumlah klausul yang diatur khusus, yaitu:

Pajak penghasilan (PPh) orang pribadi

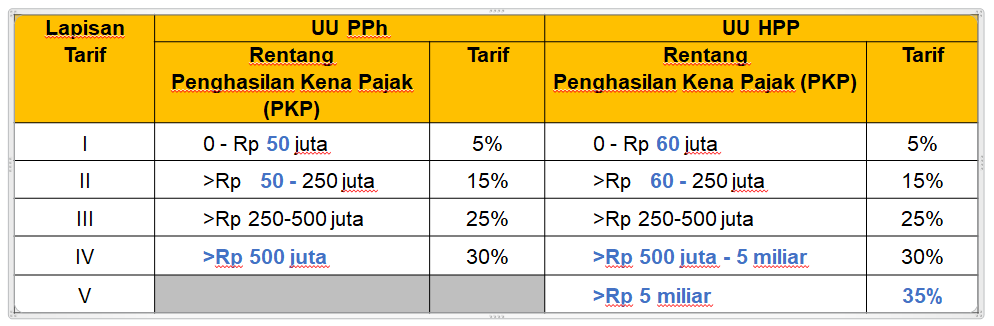

Ada penambahan dan pelebaran lapisan tarif pajak penghasilan (PPh) untuk orang pribadi dalam UU HPP dibanding UU PPh.

Semula, di UU PPh hanya ada empat lapisan tarif berdasarkan besaran penghasilan kena pajak (PKP). Yaitu, rentang PKP 0-Rp 50 juta, rentang PKP lebih dari Rp 50 juta – Rp 250 juta, rentang PKP lebih dari Rp 250 juta – Rp 500 juta, dan PKP lebih dari 500 juta.

Di UU HPP, ada penambahan satu rentang lagi menjadi lima, yaitu untuk penghasilan lebih dari Rp 5 miliar. Selain itu, rentang pertama dan kedua lapisan tarif mengalami perubahan, yaitu menjadi rentang PKP 0-Rp 60 juta dan rentang PKP lebih dari Rp 60 juta – Rp 250 juta.

Buat catatan, PKP adalah nominal penghasilan kotor (bruto) dikurangi nilai penghasilan tidak kena pajak (PTKP).

“Dalam RUU HPP, besaran PTKP tidak berubah, yaitu bagi orang pribadi lajang sebesar Rp 4,5 juta per bulan atau Rp 54 juta per tahun. Tambahan (PTKP) sebesar Rp 4,5 juta diberikan untuk wajib pajak yang kawin dan ditambah Rp 4,5 juta untuk setiap tanggungan maksimal 3 orang,” tegas Sri Mulyani.

Berikut ini tabel komparasi lapisan tarif PPh untuk orang pribadi di UU PPh yang kemudian diubah oleh UU HPP:

Simulasi untuk dampak perubahan lebar lapisan tarif pertama dan kedua untuk PPh orang pribadi ini dapat dilihat pada tabel berikut ini:

Pajak penghasilan (PPh) natura

Natura adalah istilah untuk pemberian fasilitas bukan dalam bentuk uang dari pemberi kerja kepada pegawai, karyawan, dan keluarganya.

Sri Mulyani menyatakan, pemberian natura kepada pegawai dapat dibiayakan oleh pemberi kerja dan merupakan penghasilan bagi pegawai.

Namun, natura tertentu dinyatakan bukan penghasilan bagi penerima, yaitu:

- Penyediaan makan dan minum bagi seluruh pegawai.

- Natura untuk penugasan di daerah tertentu.

- Natura karena keharusan pekerjaan, seperti alat keselamatan kerja atau seragam.

- Natura yang bersumber dari APBN/APBD.

- Natura dengan jenis dan batasan tertentu.

Pajak penghasilan (PPh) pengusaha perorangan

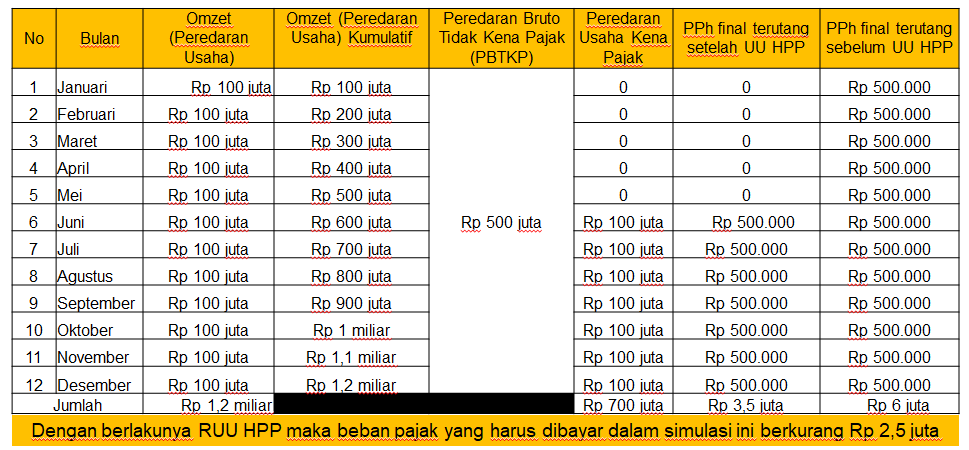

Pengusaha perorangan yang menggunakan perhitungan PPh dengan tarif final 0,5 persen berdasarkan PP Nomor 23 Tahun 2018 dan memiliki omzet maksimal Rp 500 juta tidak dikenai PPh. Ini mulai berlaku pada Tahun Pajak 2022.

Simulasinya dapat dilihat sebagai berikut:

Tarif pajak penghasilan (PPh) badan

Mulai 2022, tarif pajak penghasilan (PPh) badan ditetapkan kembali menjadi 22 persen di UU HPP. Ini mengembalikan ketentuan yang sebelumnya dikenakan juga di UU PPh untuk periode 2020-2021 dan rencananya diturunkan menjadi 20 persen untuk pemberlakuan mulai 2022.

Catatannya, kata Sri Mulyani, pelaku usaha mikro kecil dan menengah (UMKM) berbentuk badan, mendapatkan insentif penurunan tarif sebesar 50 persen. Insentif untuk UMKM ini diatur dalam Pasal 31E UU HPP.

Pengecualian objek pajak pertambahan nilai (PPN) dan fasilitas PPN

UU HPP memberikan pengecualian objek PPN dan fasilitas PPN sebagai berikut:

Pembebasan PPN diberikan untuk:

- barang kebutuhan pokok

- jasa kesehatan

- jasa pendidikan

- jasa pelayanan sosial

- dan beberapa jenis jasa lain.

Tarif PPN

Tarif PPN mengalami perubahan seturut pengesahan UU HPP. UU PPN sebelumnya mengatur besaran tarif PPN adalah 10 persen. Tarif ini akan tetap berlaku hingga Maret 2022.

Adapun mulai 1 April 2022, merujuk pada UU HPP, akan berlaku tarif baru PPN yaitu 11 persen. Lalu, paling lambat mulai 1 Januari 2025, tarif PPN akan dinaikkan lagi menjadi 12 persen.

UU HPP mengatur pula ruang bagi pengenaan tarif khusus PPN atas jenis barang atau jasa tertentu serta sektor usaha tertentu. Tarif khusus ini akan menggunakan ketentuan tarif final atas omzet, yang diatur dengan peraturan menteri keuangan.

NIK menggantikan NPWP

UU HPP menjadi payung hukum bagi dimulainya babak baru penggunaan nomor induk kependudukan (NIK) sekaligus sebagai nomor pokok wajib pajak (NPWP).

“Penggunaan NIK sebagai NPWP tidak serta merta menjadikan setiap orang pribadi membayar pajak,” tegas Sri Mulyani, Kamis (7/10/2021).

Dia menegaskan, pembayaran pajak hanya dilakukan untuk penghasilan setahun di atas PTKP. Bagi pengusaha yang menggunakan fasilitas PPh final 0,5 persen, pembayaran pajak juga hanya dikenakan bagi mereka yang memiliki omzet di atas Rp 500 juta per tahun.

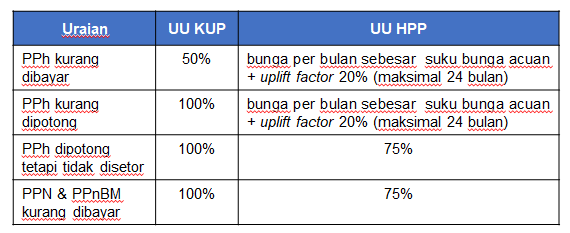

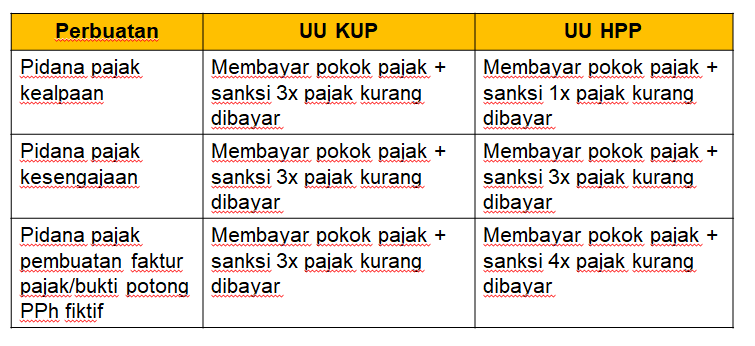

Sanksi pajak

Kedapatan saat pemeriksaan bahwa wajib pajak tidak melaporkan SPT atau tidak membuat pembukuan:

Setelah upaya hukum dengan keputusan menguatkan ketetapan Direktorat Jenderal Pajak

Besaran sanksi untuk penggantian kerugian negara

Pengungkapan sukarela

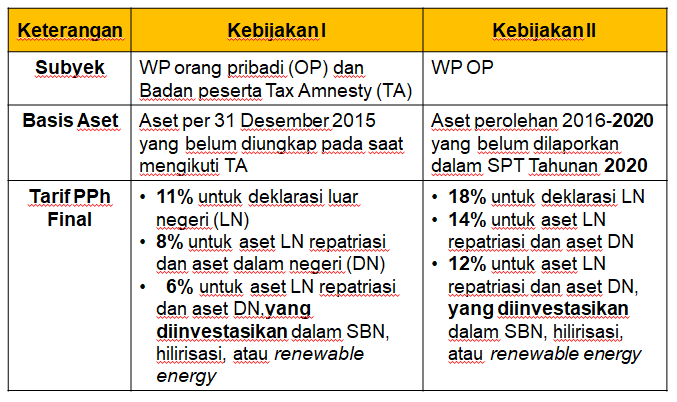

Program pengungkapan sukarela (voluntary disclosure program) ini merupakan salah satu klausul baru dalam sistem perpajakan nasional melalui UU HPP.

Rencananya, program ini akan digeber selama enam bulan, yaitu pada kurun 1 Januari 2022 sampai 30 Juni 2022.

Sasaran program adalah wajib pajak yang dengan sukarela hendak melaporkan atau mengungkapkan kewajiban perpajakan yang belum terpenuhi, melalui:

- Pembayaran Pajak Penghasilan berdasarkan pengungkapan harta yang tidak atau belum sepenuhnya dilaporkan oleh peserta program Pengampunan Pajak; dan

- Pembayaran Pajak Penghasilan berdasarkan pengungkapan harta yang belum dilaporkan dalam SPT Tahunan Pajak Penghasilan orang pribadi Tahun Pajak 2020.

Akan ada dua kebijakan terkait program ini, yaitu:

Ilustrasi Kebijakan I Program Pengungkapan Sukarela:

Tuan A telah mengikuti program Pengampunan Pajak (Tax Amnesty/TA) 2015, tetapi pada saat TA masih terdapat sebuah rumah di dalam negeri yang tidak diungkap dengan nilai per 31 Desember 2015 sebesar Rp 2 miliar. Untuk menghindari pengenaan sanksi Undang-Undang TA, Tuan A mengikuti Program Pengungkapan Sukarela.

Tuan A berniat hanya mendeklarasikan aset dalam negeri tersebut tanpa menginvestasikan pada surat berharga negara (SBN), hilirisasi, atau renewable energy, sehingga Tuan A membayar PPh Final dengan tarif 8 persen dari nilai aset tersebut yaitu sebesar Rp 160 juta.

Ilustrasi Kebijakan II Program Pengungkapan Sukarela:

Tuan B memiliki dua rumah dan sebuah rekening di Indonesia yang diperoleh pada kurun 2016 sampai dengan 2020. Kedua rumah telah dilaporkan dalam SPT 2020 senilai Rp 3 miliar, tetapi ada satu rekening senilai Rp 1 miliar belum dicantumkan dalam SPT 2020.

Tuan B akan mengikuti Program Pengungkapan Sukarela dan berniat menginvestasikan uangnya pada SBN, sehingga Tuan B membayar PPh Final dengan tarif 12 persen dari nilai aset yang belum dilaporkan, yaitu Rp 120 juta.

Pajak karbon

Pemerintah Indonesia berkomitmen mengurangi emisi gas rumah kaca (GRK) sebanyak 29 persen dengan usaha sendiri atau 41 persen dengan dukungan internasional pada 2030.

Ini terkait kesadaran perlunya pengendalian GRK di atmosfer yang dapat menyebabkan kenaikan suhu permukaan bumi. Bila terwujud, risiko perubahan iklim dan bencana bisa diturunkan.

Mitigasi butuh pembiayaan. Bersamaan, perlu pula upaya untuk mendorong perubahan perilaku pelaku ekonomi yang aktivitasnya berpotensi menghasilkan emisi GRK.

Kebijakan pajak karbon akan dijalankan bertahap. Tarif pajak karbon ditetapkan lebih tinggi atau sama dengan harga pasar, yaitu minimal Rp 30 per kilogram karbon dioksida ekuivalen.

Penerapan pajak karbon akan dimulai pada 1 April 2022 di sektor PLTU batubara dengan skema cap and tax.

Untuk uji coba (piloting) akan dilakukan oleh Kementerian Energi dan Sumber Daya Mineral (ESDM) mulai 2021, dengan data dari piloting akan menentukan batas atas (cap) yang dipakai dalam pemberlakuan terbatas pajak karbon di PLTU batubara pada 2022.

Sasarannya, pajak karbon akan diterapkan penuh pada 2025. Perluasan sektor akan dilakukan sesuai kesiapan setiap sektor. Pada tahun yang sama diharapkan sudah ada penetapan aturan pelaksanaan tata cara pajak karbon untuk beragam sektor.

Ketika skema cap and tax telah diberlakukan, entitas yang menghasilkan emisi melebihi cap diharuskan membeli izin emisi (SIE) dari entitas yang emisinya masih di bawah cap atau membeli sertifikat penurunan emisi (SPE/offset karbon).

Dalam hal entitas itu tak bisa membeli SIE atau SPE atas kelebihan emisinya, sisa emisi itu akan dikenakan pajak karbon.

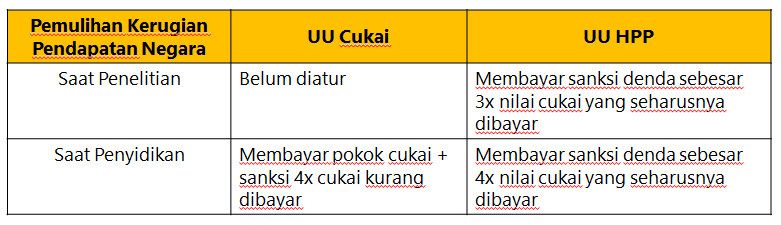

Perubahan UU Cukai

Perubahan pengaturan di UU Cukai melalui UU HPP akan berupa penambahan atau pengurangan jenis barang kena cukai. Rinciannya akan dibahas lagi oleh pemerintah dan DPR di setiap pengajuan RAPBN.

UU HPP juga menggunakan prinsip pemidanaan sebagai upaya terakhir terkait pelanggaran cukai. Ini mencakup pelanggaran perizinan, pengeluaran barang kena cukai, barang kena cukai tidak dikemas, barang kena cukai yang berasal dari tindak pidana, dan jual beli pita cukai.

UU HPP juga memasukkan perubahan besaran sanksi administratif terhadap pelanggaran pidana terkait cukai, dengan rincian sebagai berikut:

Optimalkan Penerimaan Negara Berkeadilan

Undang-undang Harmonisasi Peraturan Perpajakan (UU HPP) menjadi salah satu tonggak bersejarah reformasi perpajakan yang menjadi bagian dari reformasi struktural untuk mencapai Indonesia Maju melalui pondasi sistem perpajakan yang adil, sehat, efektif, dan akuntabel. Reformasi perpajakan juga menjadi bagian dari proses berkelanjutan upaya percepatan pemulihan ekonomi dan pembangunan nasional melalui penataan ulang sistem perpajakan agar lebih kuat di tengah tantangan pandemi dan dinamika masa depan yang harus terus diantisipasi. Hal ini terungkap dalam Konferensi Pers yang dilakukan oleh Menteri Keuangan (Menkeu) Sri Mulyani Indrawati pada Kamis (07/10).

“Asas dari peraturan perpajakan yang ingin dibangun di dalam Undang-undang Harmonisasi Peraturan Perpajakan adalah perpajakan harus menimbulkan keadilan, kesederhanaan, efisiensi, kepastian hukum, kemanfaatan, dan kepentingan nasional”, terang Menkeu.

Menkeu mengatakan bahwa tujuan UU HPP ini adalah untuk meningkatkan pertumbuhan dan mendukung percepatan pemulihan ekonomi. Menurut Menkeu, pemulihan ekonomi dan pembalikan pertumbuhan membutuhkan banyak sekali sumber daya, dan Menkeu menekankan bahwa ini harus didesain secara sangat hati-hati dan detail.

Pemerintah menggunakan semua instrumen yang ada dalam APBN seperti perpajakan baik pajak dan bea cukai, PNBP, belanja negara, belanja daerah, dan pembiayaan untuk mendukung percepatan pemulihan ekonomi tersebut.

“Kita juga ingin melalui Undang-undang ini mengoptimalkan penerimaan negara, mewujudkan sistem pajak yang berkeadilan dan memberikan kepastian hukum, serta melaksanakan reformasi administrasi, serta kebijakan perpajakan yang makin harmonis dan konsolidatif untuk memperluas juga basis perpajakan kita di era globalisasi dan teknologi digital yang begitu sangat mendominasi”, lanjut Menkeu.

Selanjutnya, tujuan keempat dari UU HPP ini adalah pemerintah ingin terus meningkatkan kepatuhan sukarela wajib pajak.

Menkeu melanjutkan bahwa langkah reformasi yang diambil melalui UU HPP ini melalui beberapa hal, yaitu dengan melakukan penguatan administrasi perpajakan (KUP), program pengungkapan sukarela wajib pajak (PPS), serta perluasan basis perpajakan yang bertujuan untuk menciptakan keadilan dan kesetaraan melalui perbaikan kebijakan dalam PPh, PPN, cukai dan pengenalan pajak karbon.

“Muatan dalam Undang-undang ini adalah Undang-undang yang menyangkut pajak penghasilan (PPh), untuk (perubahan) UU pajak penghasilan ini berlaku mulai tahun pajak 2022. Kemudian muatan kedua menyangkut undang-undang pajak pertambahan nilai (PPN) yang baru akan mulai berlaku 1 April 2022. Jadi perubahan di PPN tidak berlaku pada tanggal 1 Januari 2022, namun 1 April 2022 dan memberikan waktu untuk kita terus memberikan komunikasi dan terus menyampaikan ke publik mengenai struktur dari PPN ini”, kata Menkeu.

Muatan UU HPP yang ketiga adalah yang menyangkut Undang-undang Ketentuan Umum dan Tatacara Perpajakan (KUP) yang berlaku mulai sejak Undang-undang ini diundangkan.

Yang keempat, adalah program pengungkapan sukarela yang berlaku hanya 6 bulan sejak tanggal 1 Januari hingga 30 Juni 2022. Yang kelima adalah elemen pajak karbon yang baru mulai berlaku tanggal 1 April 2022, namun mengikuti peta jalan di bidang karbon. Dan yang keenam adalah perubahan di bidang UU cukai yang berlaku sejak tanggal diundangkan.

Membebaskan PPh UMKM < 500 Juta

Dengan aturan ini, Pemerintah bakal membebaskan pajak penghasilan (PPh) untuk usaha mikro, kecil, dan menengah (UMKM) perseorangan dengan penghasilan di bawah Rp.500 Juta per tahun, menyusul disahkannya UU Harmonisasi Peraturan Perpajakan (HPP) dalam Sidang Paripurna. (Kamis,7/10/2021)

Dengan demikian, warung kopi hingga warung makanan berpenghasilan di bawah Rp.500 Juta per tahun yang semula dikenakan PPh final 0,5 persen menjadi 0 persen.

“Jadi kalau ada pengusaha apakah dia memiliki warung kopi, warung makanan, dan pendapatan tidak mencapai Rp 500 juta per tahun mereka tidak dikenakan pajak”, kata Menteri Keuangan Sri Mulyani dalam konferensi pers UU HPP, Kamis (7/10/2021).

Tidak dikenakan tarif final 0,5 persen

Sri Mulyani menjelaskan, semula batasan pendapatan minimum UMKM belum diatur dalam UU. Dengan UU HPP, UMKM berpenghasilan bruto Rp.10 juta, Rp.10 juta, hingga Rp.100 juta per tahun tidak akan dikenakan tarif final 0,5 persen.

“Selama ini UMKM kita tidak ada batas tadi sehingga peredaran bruto yang hanya Rp 10 juta sampai Rp 100 juta per tahun, dia tetap kena pajak 0,5 persen. Jadi ini sangat jelas banyak sekali usaha kecil mikro yang peredaran bruto di bawah Rp 500 juta tak lagi bayar tarif 0,5 persen” ujar Sri Mulyani.

Ilustrasi bebas PPh final

Sri Mulyani mengilustrasikan, warung kopi dengan penghasilan bruto hanya mencapai Rp 35 juta per bulan atau Rp 420 juta per tahun akan terbebas dari PPh final UMKM.

Sedangkan warung kopi dengan penghasilan bruto mencapai Rp 100 juta per bulan atau Rp 1,2 miliar per tahun dikenakan pajak 0,5 persen. Rinciannya, PTKP pada 5 bulan pertama, dan PKP di bulan keenam hingga bulan ke-12.

“Yang dipajaki yang di atas Rp 500 juta mulai bulan keenam sampai bulan terakhir. Kemudian mereka akan berkurang beban pajak yang tadinya Rp 6 juta (karena wajib diambil 0,5 persen), menjadi Rp 3,5 juta (karena ada batasan Rp 500 juta)”, pungkas Sri Mulyani.

Mekanisme perhitungan

1. UMKM dengan penghasilan Rp 35 juta per bulan

Penghasilan bruto × 12 bulan

Rp 35 juta × 12 (bulan)

= Rp 420 juta per tahun.

Artinya, UMKM tersebut tidak dikenakan pajak karena penghasilan di bawah Rp 500 juta per tahun.

2. UMKM dengan penghasilan Rp 100 juta per bulan

Penghasilan bruto × 12 bulan

Rp 100 juta × 12 (bulan)

= Rp 1,2 miliar per tahun.

Karena penghasilan Rp 1,2 miliar sudah masuk penghasilan kena pajak (PKP), maka dikenakan PPh final 0,5 persen, dengan rincian 5 bulan pertama bebas pajak, dan bulan 6-12 berikutnya kena pajak 0,5 persen.

Penghasilan bruto 7 bulan × 0,5 persen

= Rp 700 juta × 0,5 persen

= Rp 3,5 juta.

Baca juga:

- Si Boros dan Si Pelit

- UU HPP: NIK Pengganti NPWP, Skema Pajak, Pajak UMKM Terbaru

- Keresahan Dibalik Tumbangnya Media Sosial

- Pantura Tenggelam: Diskursus dan Wacana Terbaru

- Perencanaan ekstrim, Kejahatan terstruktur PT. Smart Multi Finance pada Debitor saat jalani perawatan Covid – 19 di Surabaya?

- Serapan OPD Tak Maksimal, Silpa APBD Gresik Capai Rp 177 Miliar

- Wartawan TV Dan Media Nasional Dikorbankan, Pidana Penyiaran Dan UU Pers Terabaikan

- Data Kekayaan Rahasia Para Elit Dalam PPP Papers

- Modus Penipuan Jual Beli Barang, Pelaku Menyamar sebagai Pembeli Sekaligus Penjual

Link aplikasi android kontroversi bisa didownload https://bit.ly/3nNbDwZ

Ingin Berkontribusi?

Masuk menggunakan akun microsite anda, apabila belum terdaftar silakan klik tombol di bawah.

Independensi adalah Ruh Kontrol Sosial. Sejak berdiri pada 4 November 2002, kami menjunjung tinggi jurnalisme yang tidak berpihak pada kepentingan politik mana pun. Dalam setiap pemberitaan, Redaksi Kontrol Sosial selalu berikhtiar mencari kebenaran meski di tempat-tempat yang tak disukai.

Karena itu, kami konsisten memilih pendekatan jurnalisme investigasi. Hanya dengan metode penyelidikan yang gigih dan sistematis, kami berharap bisa melayani publik dengan informasi yang benar mengenai skandal maupun pelanggaran terstruktur yang merugikan khalayak ramai.

Tentu kami tak akan bisa menjalani misi ini tanpa Anda. Dukungan Anda sebagai pelanggan Kontrol Sosial akan membuat kami lebih independen dan lebih mampu membiayai berbagai liputan investigasi mengenai berbagai topik yang relevan untuk Anda.

Kami yakin, dengan bekal informasi yang berkualitas mengenai isu-isu penting di sekitar kita, Anda bisa mengambil keputusan dengan lebih baik, untuk pribadi, lingkungan maupun bisnis Anda.